segunda-feira, setembro 04, 2006

Junior Gold companies (StrataGold Corp)

StrataGold Corporation (SGV.TO), listed in the Toronto Stock Exchange, is a gold development company focused on advancing two gold projects to production. In 2004, StrataGold acquired two advanced stage gold project, the 1,425 hectare Tassawini property located in Guyana, South America, and the Dublin Gulch and Clear Creek properties in Yukon, Canada.

StrataGold has strong institutional shareholder base, including institutional funds in both North America and Europe, and Newmont Canada (which owns13,4% of the company).

StrataGold has become a public mineral exploration company on November 7, 2003 following an IPO at C$0.40 per share.

Since an intermediate minimum in May of 2005 (C$0.31), its share price climbed to make a top in May at 1.70. Then a huge and healthy correction took prices to just 0.96 (end of August) in what appeared to be a real bottom. Now price action is very strong and have breakout both EMA200 and EMA50 heading to exceed resistance at 1.30.

Gold waiting, Silver running

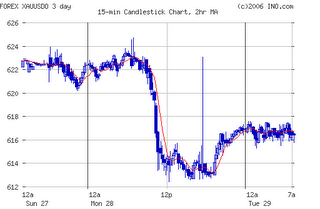

On a very calm day, Gold is just above 625, a magnet and a safe harbour until real action may return tomorrow.

Silver is feeling free to climb, celebrating Thursday break of an important obstacle. Let´s see if it holds above this level over the coming days.

Topics worthy of note

» Escondida copper mine in Chile is expected to return to normal output levels in a week as workers have returned after 25-day strike. Last year Escondida produced 1.27 million metric tons, around 8% of global copper production. BHP Billiton controls Escondida with a 57.5% stake and Rio Tinto holds 30%.

» Mining company Gold Fields has reaffirmed the company's interest in the platinum sector although the company's core business will remain gold. Stating that the pgm sector could make up as much as 25 per cent of the company's business in the future, Gold Fields has so far centred its pgm interests on Finland and the Bushveld region of South Africa. Despite plans to increase platinum use in the automotive and industrial sectors, sales of platinum jewellery will be the key player in supporting prices over the coming years.

domingo, setembro 03, 2006

The worst month for stocks (S&P500)

Click chart to enlarge

Click chart to enlargeChart courtesy of http://stockcharts.com

One thing is sure: September has proven to be the most difficult month for stocks.

Looking at the S&P500 daily chart we find two options for the near future. If we believe in tricky setups we may accept the inverted Head & Shoulders of May/July (Head at 1219.29 and Shoulders at 1245.34 and 1224.54). Even if it proves to be valid it is no big deal. On the other way, we have a signal given by MACD Histogram which tells us that a bearish divergence is in place as S&P 500 higher highs collide with Histogram lower highs.

I know exactly what you are thinking: things are clear if we keep it simple and just notice that a fine trend line is heading north and on the way of breaking 1311. There is only one problem: markets are everything but simple!...

sexta-feira, setembro 01, 2006

A CRB warning

Let´s pay some attention to the CRB (Reuters/Jefferies CRB Index) which includes the most important commodities. Precious Metals (as Gold) represent 17,6 % of the indice composition. The weekly CRB chart shows a strong bull market that matches with a similar ascending trendline for Gold. But we are seeing a certain weakness in the CRB and its RSI and MACD are not looking good. Since April 2001 it is the first time that the index broke under the EMA50. Maybe it is not very serious, as long as it doesn´t remain for too long and too deeply under 335/340 to do not invalidate the multi-year weekly trendline.

So, it is not a bad idea to monitor this situation in the weeks ahead.

Strong HUI, flat Gold

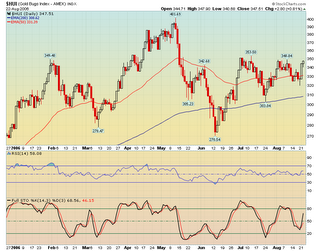

The AMEX’s Gold BUGS Index (HUI), made up of the most important gold mining stocks that do not hedge their production, is trying do break a significant level. In fact, though Gold was flat today, HUI has managed to test for the third time 353.50 and if that resistance is broken more substantial gains will follow. Note that RSI is reversing its recent downtrend.

Our stocks

Carteira do Blog

It is time to diversify and get some stocks of a good uranium company I mentioned some days ago. I think Cameco is doing fine and has plenty of potential.

Buy 200 Cameco (CCJ) at 41.30

Dear Gold Portfolio

No action for now

S&P500 PE Ratio

Today’s chart illustrates that the recent growth in earnings has led to a significantly lower PE ratio (now near 17). In fact, the PE ratio is currently within the confines of a tight and very steep downtrend. So while the significant earnings growth of late is a plus, the market does not appear willing to pay more for each dollar of earnings.

Very soon the markets will tell the real story...

quinta-feira, agosto 31, 2006

Gold up and Silver bullish

Gold continues a healthy consolidation which brought again an importante number I mentioned two weeks ago – 625. We are back to this level and Gold is sitting there waiting for more action after the 4th September…

At the same time, Silver did what I´ve posted earlier today – got the breakout of the last high on a closing basis. It may be very important and I´m lookimg forward to see tomorrow´s trading.

Click chart to enlarge

Click chart to enlargeChart courtesy of http://stockcharts.com

World´s number one in Gold mining

Goldcorp Inc. (GG) and Glamis Gold Ltd. (GLG) announced today that they have agreed to combine in a US$21.3 billion transaction to create one of the world's largest gold mining companies. The new company will continue under the name Goldcorp Inc.

The acquisition of Glamis by Goldcorp is expected to be completed by way of a court approved Plan of Arrangement whereby each Glamis common share will be exchanged for 1.69 Goldcorp common shares representing a value of US$51.49 per share based upon the closing price of Goldcorp on August 30, 2006. After completion of the transaction, current Goldcorp shareholders will own approximately 60% of Goldcorp and current Glamis shareholders will own approximately 40%. It is expected that the transaction will close in November.

The combination has been approved by the boards of directors of Goldcorp and Glamis and will be subject, among other things, to the favourable vote of 66 2/3% of the Glamis common shares voted at a special meeting of shareholders called to approve the transaction.

The new Goldcorp will continue to be based in Vancouver and will have the best production growth profile among major gold companies, proven and probable reserves of approximately 41.1 million gold ounces, strong balance sheet and robust cash flow to finance growth and all gold reserves and production unhedged.

Silver – Short term Outlook

Click chart to enlarge

Click chart to enlargeChart courtesy of http://stockcharts.com

Silver has higher highs and higher lows since June and a good consolidation is in place for the last 20 sessions. Last high at 12.68 has been touched twice during this period and as Silver is showing strength it needs to breakout that level to stay on a really bullish situation. If not we may see some weakness before going up as I think it will.

terça-feira, agosto 29, 2006

Gold and Silver

The consumer confidence index dropped a bit but FED minutes manage to build some optimism for stocks. As interest rate increases are less probable, the USD went down and Gold reversed since 607 but couldn´t break 614 (that was the number for today!). Silver, which was also falling hard, had an amazing recovery and is now resting just above 12.20 support, showing again more strength. We have to pay good attention to it.

Click chart to enlarge

Click chart to enlarge

Dear Gold Portfolio

My first virtual trade, at the opening today, will be:

Buy 1,000 Western Goldfields (WGDF) at 2.50

Junior Gold companies

Trying to identify junior miners with exciting gold projects, I return to Western Goldfields (mentioned on this blog the August 2nd) whose stocks have commenced trading yesterday on the Toronto Stock Exchange under the symbol WGI. They are already listed on the Nasdaq OTB BB (symbol WGDF.OB).

Western Goldfields recently completed the Feasibility Study on the expansion of operations at the Mesquite Mine (located in Imperial County, California), which indicated proven and probable reserves of 2.36 million ounces of Gold.

The company estimates average annual production of 165,000 ounces, beginning in April 2008, with an initial project life of 9 ½ years. Nevertheless, there is excellent potential to increase the resources beyond the current estimates.

segunda-feira, agosto 28, 2006

A sleepy road?

Click to enlarge

Click to enlargeGold began the day trying to flirt again with the 625 resistance. Last week, we had this story all the time, with that level playing first as a support and later as a resistance.

625 has been a real magnet in this short term battle. Gold is now well under that line and is loosing ground but trades within a narrow range, as little volatility is often typical of this time of the year until Labor Day.

But all the strength accumulated has to explode and it seems Gold is likely to go down. But make no mistake, if it is really falling to explore maybe the 600 zone, be prepared to a reversal shortly.

Don´t forget we are in a bull market in Gold…

domingo, agosto 27, 2006

Coeur d´Alene in brief

Click to enlarge

Click to enlargeChart courtesy of http://stockcharts.com

Coeur d' Alene (CDE) is the world's largest primary silver producer and has a strong presence in gold.

CDE has mines in Nevada, Chile, Argentina, Australia and advanced development projects in Bolivia (San Bartolome Silver Mine, which is expecting reasonable governamental proposals to revise tax and royalty structures) and Alaska (Kensington Gold Mine has a temporary injunction that affects some construction).

For the first six months of 2006, the company reported record net income (excluding the sale of assets) of $33.9 million, or $0.12 per diluted share, compared to a net loss of $2.8 million for the same period of 2005. Metal sales increased 50 percent to $98.9 million from $65.7 million in the year-ago period.

CDE has a sound financial structure and a solid operating performance.

Shares of CDE after deep correction are consolidating and remain with a positive outlook. The company has a bullish chart pattern with an inverted Head (3.93) and Shoulders (4.41 and 4.32) confirmed with target to around 6.30.

Dear Gold Portfolio

I´ve decided to manage the Dear Gold Portfolio (USD 100,000), riskier than Carteira do Blog, for interesting start-ups based on chart analysis along with information about ongoing projects. A sizeable portion of the portfolio will be in gold stocks (around 60%) with the rest for mining companies exploring other metals.

Em paralelo com a Carteira do Blog, decidi criar uma carteira com uma tónica especulativa a que chamarei Dear Gold Portfolio, com vista a transacções relativas a acções de empresas com potencial e que estejam ainda na fase de estudo e preparação de projectos mineiros ou, no máximo, com as suas minas em início de produção.

Vou começar a preparar essa carteira que terá também um capital de 100.000 USD. As acções serão escolhidas com base na análise gráfica das respectivas cotações, mas sem nunca esquecer o acompanhamento da evolução dos seus projectos.

Esta carteira terá maioritariamente acções de empresas que explorem Ouro, com cerca de 60% do total, sendo a parte restante livremente destinada a empresas mineiras que produzam quaisquer outros metais.

sexta-feira, agosto 25, 2006

A magia dos 50

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Só uma pequena nota a acompanhar a observação atenta do gráfico semanal do Ouro dos últimos três anos. Vejam como há aqui muito menos ruído, a tendência revela-se com toda a clareza e os indicadores dizem-nos coisas ainda mais perceptíveis.

E o Histograma é também aqui de verificação obrigatória. Nada de estranho a assinalar, por agora. E não se esqueçam que estamos nos domínios do médio prazo.

E aquela EMA50 tem sido um tratado de sutentação - parece mesmo o guarda do tesouro!...

Ouro & etc.

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarCom o USD (DX) a subir lentamente durante toda a semana, o Ouro foi acompanhando o andamento do Petróleo, mas sem ter uma direcção própria bem vincada. Realmente, o Ouro não variou muito nos últimos cinco dias, não saindo de um range relativamente estreito.

Clicar no gráfico para aumentar

Hoje, o Ouro não tem conseguido acompanhar o Petróleo (ver último gráfico), e voltou a ter como resistência a linha de break de 625 (que durante a semana tanto serviu de resistência como de suporte). Foi a zona de atracção eleita da semana, um íman de que o Ouro não se conseguiu afastar muito.

Temos de concluir que não houve novidades com importância suficiente para fazer mexer o Ouro. O que faz supor que a energia agora contida vai ter que "explodir" mais tarde ou mais cedo.

quinta-feira, agosto 24, 2006

Olhando para o Ouro

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarCaminhando para a parte final desta semana, constatamos que o Ouro não tem saído das referências que indiquei no Domingo.

Começou a livrar-se com êxito dos 614 e na 2ª feira passou mesmo os 625. No entanto, no dia seguinte já estava a lutar na parte debaixo dessa linha de break. Na 4ª feira, a mesma coisa: conseguiu furar até aos 630 mas rapidamente voltou para o lado inferior da linha dos 625. E hoje, exactamente igual, tentou subir com menos convicção e voltou a descer com alguma força.

Será o torpor desta última quinzena de Agosto? Vamos lá ver se saímos disto antes do Labor Day (4 de Setembro)!

Outros Mercados (Urânio)

O preço do urânio, na sua forma U3O8 que é a utilizada nas centrais nucleares, subiu de uma forma agressiva desde 2000, passando de 7 para 48 $/lb. Se disser que já no final da década de setenta a cotação tinha ultrapassado os 40, pode dizer-se que a história se repete. A sua procura industrial está sustentada e a subida pode ter uma dimensão maior. Rapidamente vejo três razões para isso:

1. Depois de uma paragem de duas décadas, existem 27 centrais nucleares em construção e muitas outras em estudo, a juntar às 442 actualmente em laboração;

2. A oferta de urânio passará a ser exclusivamente proveniente das minas, atendendo a que stocks antigos e o reprocessamento e conversão de matéria secundária (combustíveis exaustos e armas nucleares) estão a caminho do esgotamento.

3. Os preços caíram durante muitos anos e, considerando a inflação, a cotação do urânio ainda está a preços muito inferiores ao dos anos 70.

Nos últimos 18 meses, mais de 200 empresas mineiras de urânio foram admitidas á cotação em várias bolsas do mundo. A canadiana Cameco (NYSE: CCJ) continua a ser, de longe, a maior produtora mundial, tendo apresentado um lucro líquido de 193 milhões de $Cdn no 1º semestre de 2006.

Independentemente de opiniões pessoais, há uma razão para se ter voltado a falar nas centrais nucleares (e, por isso, no urânio): com o aumento sustentado dos preços do petróleo só agora é que estas unidades poderão ser rentáveis sem o maioritário apoio dos Estados.

quarta-feira, agosto 23, 2006

Carteira do Blog

Hoje vou comprar uma posição em duas empresas que produzem Prata, para marcar a minha confiança (sempre no médio/longo prazo) na evolução dos preços deste metal precioso e nos resultados das mais importantes empresas mineiras que o produzem. É o caso da Coeur d´Alene, que também produz Ouro e da Silver Wheaton Corporation, que se dedica exclusivamente à Prata.

Dentro de poucos dias, efectuarei uma análise à Prata para acentuar a excelente possibilidade de futuros grandes aumentos na sua cotação, em paralelo com um maior risco relativo, dada a enorme volatilidade que se traduz em grande amplitude nas subidas e correcções.

Aproveito a embalagem para comprar também uma pequena posição na maior empresa mineira do mundo – a BHP Billiton, a maior produtora mundial de cobre e que também explora, entre outros, zinco, prata, alumínio, níquel, ferro, petróleo e gás natural. Publicou hoje os resultados que foram muito bons, acima do previsto.

Paralelamente vou adquirir acções da Hecla Mining, que tem boas perspectivas fundamentais e técnicas.

Compras para hoje:

1.000 Coeur d´Alene (CDE) ao máximo de 5.60

500 Silver Wheaton (SLW) ao máximo de 10.60

200 BHP Billiton (BHP) ao máximo de 44.10

1.000 Hecla Mining (HL) ao máximo de 6.40

terça-feira, agosto 22, 2006

OURO e HUI – perspectivas de médio prazo

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Importa ter bem presente quais os factores que poderão fazer mover o Ouro nos próximos meses. Determinadas circunstâncias serão logo descontadas nas cotações pelo que é necessário identificar o que está em causa. Relembro que o ETF streetTRACKS Gold (NYSE: GLD) replica a variação da cotação do Ouro.

O Índice HUI terá necessariamente uma observação paralela, levando em conta a sua especificidade. Com efeito, este índice é essencial e reúne as empresas produtoras de Ouro de maior importância e financeiramente mais sólidas.

Em primeiro lugar, embora haja que contar com a correlação negativa entre o USD e o Ouro, sabemos que em determinadas circunstâncias essa relação não é determinante ou até deixa de ter lugar (como aconteceu em 2005). No entanto, bastou que hoje o índice da confiança do investidor alemão caísse para -5,6 (!) - o seu mais baixo registo desde Junho de 2001, quando em Julho era de 15,1 - para que o EUR/USD caísse sem demora para 1,28 e o Ouro para 620. Claro que foi somente um ruído de muito curto prazo sem grande significado. O que me parece é que o USD não está suficientemente fraco para, por si só, implicar uma subida do Ouro.

Depois, temos o factor geo-estratégico, onde incluo o conflito do Médio Oriente, a situação do Irão e quaisquer outros problemas do género. Aqui o comportamento do petróleo pode ser um bom indicador de expectativas. Mas não se pode esquecer que, há pouco tempo atrás, mesmo a gravidade da situação internacional não conseguiu empurrar para cima nem o Ouro nem o petróleo. Também aqui, terá que haver uma situação muito mais grave (indesejável, mas possível) para despoletar qualquer grande subida.

Para mim, a fase de consolidação a que temos assistido poderá continuar no curto prazo mas com a volatilidade habitual, arrastando grande amplitude de preços. No entanto, penso que no médio prazo, nos meses que faltam até ao fim do ano, poderá haver condições para um arranque na procura dos investidores (fundos, particulares e até Bancos Centrais de grandes países emergentes) que puxem a cotação do Ouro bem para cima da sua média móvel de 50 sessões. Essa pressão da procura pode acontecer repentinamente e depois auto-sustenta-se, por motivos psicológicos de segurança financeira e de expectativa de novas valorizações.

Por outro lado, não é de estranhar que haja quem tente a todo o custo que o Ouro suba o menos possível, quedando-se perto da referida bitola definida pela EMA 50. Quem são? Pela sua actuação comercial, são algumas grandes empresas do sector do Ouro (não incluídas no HUI) que têm a sua produção futura de muito anos quase toda vendida a preços muito mais baixos do que os actuais, através de hedging; e são, por motivos políticos, as autoridades norte americanas que vêm no aumento (julgado excessivo ) do preço do Ouro um risco para o valor do USD e uma sinalização negativa para o andamento da sua economia.

E tecnicamente, qual a situação actual?

No Ouro, está a formar-se um grande triângulo simétrico com base no máximo de Maio e no mínimo de Junho e que dentro em breve estará próximo de fechar, e que poderá dar origem a um breakout na zona dos 630/640. Se isso falhar, continuará a consolidação.

No HUI, que segue as cotações do Ouro mas de forma alavancada (tanto para baixo como para cima) e normalmente antecipada, a formação que acho credível é a de um Head & Sloulders invertido, com cabeça a 270.54 (Junho) e ombros a 305.23 (Maio) e 303.04 (Julho). No caso de ser confirmado, o seu objectivo ultrapassará o máximo de Maio e constituirá um desenvolvimento e aceleração do bull market.

Em face do exposto, admito como mais provável para os próximos meses o retomar das subidas, podendo as cotações testar e talvez ultrapassar os máximos deste ano, tanto no Ouro como no HUI.

(22-8, Mineweb)

A top Barrick (NYSE: ABX) official accused the Gold Anti-Trust Action Committee (GATA) of deliberately trying to mislead the investment community and the news media in Barrick’s bid to acquire Vancouver-based NovaGold (AMEX: NG).

GATA urged NovaGold shareholders “not to tender their shares to Barrick before Barrick closes its short position in gold.” The organization said that Barrick’s alleged short position of about 12 million ounces of gold “long has been a major suppressing force against the gold price and against the price of gold mining shares.”

GATA Chairman Bill Murphy claimed that the major company “is desperate for the unhedged gold in the group at NovaGold, with which Barrick would extricate itself from a nightmare. Taking over NovaGold would help Barrick immensely.”

Last month, Barrick made a hostile all-cash bid of $1.3 billion for all the shares of NovaGold.

A nossa mineira (2)

Logo a seguir à elaboração do meu texto sobre a EUROZINC, o site desta empresa revelou a notícia da sua fusão com o grupo sueco Lundin Mining.

Ficará assim formada uma empresa produtora de cobre, zinco e chumbo já de boa dimensão . A nova empresa terá o nome de Lundin Mining Corporation e será detida pela EUROZINC (56,7%) e pela Lundin Mining (43,3%), estando ainda sujeita à aprovação dos accionistas das duas empresas.

É curioso referir que, para além de explorações mineiras em Portugal e na Suécia, a nova empresa também operará na Irlanda, Irão, Eritreia (projecto de Ouro) e Rússia (em negociação).

Naturalmente, será uma empresa a acompanhar.

segunda-feira, agosto 21, 2006

Ficha da NEWMONT MINING

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

A Newmont Mining (NEM) é a maior empresa produtora de Ouro do mundo. Com sede nos Estados Unidos da América (Denver, Colorado) possui explorações mineiras nos EUA, Canadá, México, Peru, Bolívia, Austrália, Nova Zelândia, Indonésia e Usbequistão e projectos em desenvolvimento no Gana. Também é produtora de cobre, que corresponde a pouco menos de 15% do total das suas vendas.

A NEM tem receitas de royalties superiores a 60 milhões de dólares anuais e uma carteira de participações financeiras que apresenta actualmente um valor de mercado de cerca de1,3 biliões de dólares.

No 1º semestre de 2006, a NEM registou vendas no montante de 2,5 biliões de dólares (mais 27% do que em igual período do ano anterior) e lucros de 370 milhões de dólares ($.82/acção), quase o triplo do que em 2005.

Apresenta uma forte estrutura financeira e uma liquidez assinalável.

Olhando o gráfico, constatamos que o mínimo de 34.52 efectuado em Maio de 2005 formou um duplo bottom de 1 ano. A partir daí, a NEM subiu até fazer um máximo de 62.48, no último dia de Janeiro de 2006. Depois de corrigir, está numa fase de consolidação e ultrapassou hoje as EMA50 e 200, aproximando-se rapidamente da importante zona de 54.

A cotação das suas acções, sempre muito sensíveis às variações do preço do Ouro, tem um potencial de subida bastante grande.

Outros Mercados (EUR/USD)

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarContinua a tendência de subida de longo prazo do euro em relação ao dólar americano, clara desde o início de 2002, depois de o EUR/USD ter estabelecido mínimos em Outubro de 2000. No entanto, após o máximo um pouco acima de 1,36, registado mesmo no final de 2004, e passados os primeiros meses de 2005, nunca mais houve uma tentativa credível de ultrapassar a barreira de 1,30.

O menos que podemos dizer é que o bull market do EUR/USD está a gaguejar…

Talvez o mercado tenha sentido que aquela é uma zona para ser visitada no próximo futuro, mas que ainda não é do interesse dos EUA, ao mesmo tempo que é vista como um sério problema pelas autoridades monetárias europeias.

Nesta perspectiva, é interessante observar as aproximações a 1,30 que este cross tem registado este ano (gráfico anexo). Haverá um duplo topo a 1,2970, entre Maio/Junho, e agora uma nova tentativa, para já sem qualquer resultado.

Será mesmo desta?

Carteira do Blog

Nesta altura, embora pareça "fora do contexto", considero como risco admissível um eventual teste do Ouro a valores próximos da sua EMA200 (actualmente em 582.50 e a subir). No entanto, as melhores acções do sector já desceram bastante, dando um certo sinal de antecipação e podendo ter começado a construir uma nova base de sustentação.

Desta forma, vou fazer mais uma compra de acções de outra empresa com grande potencial de subida. Ainda fico longe de esgotar todo o capital de que disponho.

Ordem de Compra para hoje:

250 acções da Newmont Mining (NYSE: NEM) ao preço de abertura, com máximo de 51.10.

domingo, agosto 20, 2006

A nossa mineira

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

A EZM também detém as Pirites Alentejanas de Aljustrel (zinco), parada há muito tempo mas cuja reabertura já está planeada, com vista a aproveitar os altos preços do metal. Cotada na AMEX e na TSX (Toronto Stock Exchange), a EZM tem um free float muito alargado, sendo o Resource Capital Fund o seu accionista estratégico, só com cerca de 18% do capital.

A empresa tem tido um comportamento muito razoável, mesmo após a correcção havida no cobre. É esclarecedora a subida da sua cotação em 9%, na passada 6ª feira, quando o cobre só subiu 2,5%, devido ao encerramento temporário da mina de cobre Escondida da BHP Billiton, no Chile, que representava 8% da produção mundial deste metal.

O que nos reserva esta semana?

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarNo que respeita ao Ouro, enquanto o médio/longo prazo ostenta uma clara tendência ascendente, o curto prazo já tem outra história, em que a volatilidade é uma constante e os movimentos inesperados são frequentes.

Mas há referências que nos podem indicar cenários prováveis.

Nos últimos trinta dias, observando o gráfico diário do Ouro, identificamos três níveis importantes. Primeiro, 650, onde houve várias tentativas falhadas de quebrar a resistência - com a subsequente queda. Depois, o breakdown a 625, que deu origem a nova descida até aos 614, onde se formou outra linha de break (agora em questão).

Não me admirava que se desse mais um breakdown e que a nova paragem tivesse lugar na zona dos 600. O gráfico horário dos últimos três dias também dá essa ideia.

Com as ressalvas do costume, fico-me com um bias negativo para o curto prazo e positivo para os próximos meses.

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

sexta-feira, agosto 18, 2006

Ficha da ELDORADO GOLD

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Eldorado Gold (EGO) é uma empresa mineira canadiana produtora de Ouro, com explorações no Brasil, Turquia e um projecto em desenvolvimento na China. A sua produção não está sujeita a hedging e tem boas condições de crescimento.

Pela primeira vez, a EGO apresentou lucro líquido no 2º trimestre de 2006 (215 mil dólares), no seguimento da evolução positiva das receitas provenientes dos projectos mineiros. No entanto, os resultados de todo o 1º semestre deste ano ainda registaram um prejuízo de 7,2 milhões de dólares (vendas de 22,7 milhões), mas foram muito mais favoráveis do que os 20 milhões de prejuízo em igual período de 2005 (vendas de 14 milhões).

A estrutura financeira da EGO é sólida e as condições de exploração irão melhorar com a entrada em produção da mina de Tanjianshan na China no final de 2006.

A EGO está cotada na AMEX desde Janeiro de 2003. Em Maio de 2005 fez um mínimo intermédio de 2.02, tendo subido posteriormente até ao máximo de 5.80 efectuado em Maio passado. A partir daí, corrigiu e está numa fase de consolidação.

Nota intradiária

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarO índice que mede a confiança dos consumidores dos EUA, elaborado pela universidade do Michigan, caiu para 78,7 pontos em Agosto, bastante mais baixo do que a expectativa dos analistas que era de 83,8 pontos (em Julho registara um valor de 84,7). A principal razão apontada teve a ver com os preços mais elevados do gás.

Para dar uma perspectiva da situação, junto publico um gráfico das cotações do gás natural nos últimos 12 meses.

Carteira do Blog

Hoje é dia de ficar de fora, a aguardar que o Ouro encontre o seu rumo de curto prazo. As compras de ontem são promissoras, sempre numa perspectiva de médio prazo. Logo que possa publico a Ficha da Eldorado Gold.

Outros Mercados (DELL)

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Ontem, após o fecho dos mercados, a DELL comunicou lucros de 22 cents por acção no 2º trimestre deste ano, que ficaram 51% abaixo de igual período de 2005. Embora os resultados tenham sido em linha com as previsões, a empresa também informou que a SEC está a investigar o seu modo de contabilizar as receitas.

Vamos ver qual a reacção das suas acções na sessão de hoje, depois de uma subida nos últimos dias que dava mostras de estar esgotada.

Aliás, o panorama técnico nos últimos 12 meses é altamente negativo, com uma descida desde 41.99 em Julho de 2005 até 18.95, também em Julho mas já deste ano.

(Mineweb)

- BHP Billiton Friday temporarily closed operations at Escondida, the world’s biggest copper mining operation, and ended negotiations with striking workers who have blocked all access roads to the mine located in Chile’s Atacama Desert. BHP Billiton spokeswoman Emma Meade told Australian press that “this heightened union activity means we no longer feel that we are able to unequivocally guarantee the health and safety of our people or the integrity of the operations infrastructure.”

- Facing historically low nickel inventories and a “genuine material shortage,” the London Metal Exchange Wednesday imposed trading restrictions on the metal. Given the myriad of uses of nickel in construction, public facilities, households, and electronics, an acute nickel shortage has potential impacts for First World and developing nations. Analysts speculated that a trader may hold a very large short position. The Financial Times reported Monday that the latest LME update shows that one participant or group holds from 30 to 40% of the short nickel positions on the exchange. The position may have been building since mid-July.

quinta-feira, agosto 17, 2006

Nota intradiária

O petróleo (Nymex Sep 2006) continuou hoje a sua descida até ao suporte de 70, onde recuperou ligeiramente (está agora a 70.20).

Razão do optimismo: os perigos geo-estratégicos abrandaram (por agora...).

O feeling e a realidade

Enquanto a sessão americana decorre com os mercados em bull mode, há muita gente que acredita que já estamos prontos para uma descida mais ou menos prolongada.

Eu penso que isso constitui o erro do costume. Quando as cotações dos principais índices mundiais ainda não deram um verdadeiro sinal descendente é pelo menos extemporâneo pensar que as descidas estão a chegar. Como os dados fundamentais da economia estão sempre descontados nas cotações com avanço, não existe ainda base para mudar de atitude.

Claro que há sempre quem se deite a adivinha e acredite no seu feeling… e até acerte! Mas esse não é o melhor método.

De igual modo, mesmo com o Ouro a fraquejar de uma forma que o poderá levar até aos 600 nos próximos tempos, não se vê qualquer tendência de descida de médio prazo. A sustentabilidade das cotações nada tem a ver com os swings de curto prazo.

Movimento da Carteira do Blog

Ordens de Compra para hoje:

500 Agnico Eagle (AEM) ao máximo de 36.55

700 Gold Fields (GFI) ao máximo de 20.60

500 GoldCorp (GG) ao máximo de 29.90

1.500 Eldorado Gold (EGO) ao máximo de 4.59

Dentro destes limites, as compras serão efectuadas ao preço de abertura. Se não forem concretizadas perdem a validade.

A Carteira do Blog

Começa a ser tempo de construir a minha Carteira do Blog, que será constituída maioritariamente por acções de empresas mineiras produtoras de metais preciosos, com o Ouro em grande destaque.

Será uma carteira com as seguintes características e regras:

1. Capital – 100.000 dólares americanos (USD);

2. Orientação de médio prazo com uma gestão dinâmica;

3. Todas as transacções serão indicadas antes da hora de início dos mercados nos EUA, e as correspondentes compras e vendas efectuar-se-ão sempre ao preço de abertura da Bolsa nesse dia;

4. Não existem limites de exposição a uma só empresa;

5. Se as condições de mercado a isso aconselharem, o capital investido pode ser nulo em determinadas alturas;

6. A carteira terá risco cambial pelas variações do euro em relação ao dólar.

Todas as empresas que constem da Carteira do Blog e que não tiverem uma “Ficha de Empresa” publicada no Meu caro Ouro, serão objecto de uma análise daquele tipo com a maior brevidade possível.

Vamos ver se nesta 5ª feira já será boa altura de arrancar.

terça-feira, agosto 15, 2006

Ficha da GLAMIS GOLD

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

A Glamis Gold (GLG) é uma produtora de Ouro com explorações nos Estados Unidos (Nevada), México, Guatemala e Honduras, não estando obrigada a efectuar operações de hedging.

No primeiro semestre deste ano, a GLG quase duplicou as vendas para 176,4 milhões de dólares, tendo apresentado um lucro líquido de 47,2 milhões ($.33/acção), muito acima dos 10,2 milhões em igual período de 2005.

Com excelente estrutura financeira, a GLG tem grande potencial de crescimento através de novos projectos em desenvolvimento.

As suas cotações percorreram um longo caminho de crescimento desde os 1.25, em Outubro de 2000, até ao máximo de 43.84, registado em Maio de 2006!

A partir daí, e depois de uma natural correcção, a GLG tem consolidado entre os 32 e os 39, denotando força suficiente para, dentro de algum tempo, ultrapassar a forte resistência na zona dos 39.

segunda-feira, agosto 14, 2006

(Mineweb)

- If Brazil's iron ore miner Companhia Vale do Rio Doce (NYSE: RIO) all-cash $17.6 billion offer is successful in defeating Phelps Dodge for the reluctant hand of Canadian nickel miner Inco, the combined CVRD/Inco would become the world's third largest mining company.

- Despite a fall in copper output year on year, Eurozinc Mining Corporation (AMEX: EZM) – Canadian-based but with its operational activities in Portugal – reported its best second quarter earnings yet.

- World's largest miner BHP Billiton (NYSE: BHP) - aluminium, copper, iron ore, nickel and natural gas - warns of cost pressures as production hits capacity constraints.

O ETF da Prata

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

O iShares Silver Trust (ticker SLV) é o ETF da Prata reflectindo, em qualquer momento, as variações do seu preço e corresponde ao valor de cerca de 10 onças deste metal precioso.

Este Fundo teve início em 28 de Abril passado e permite uma opção de investimento na Prata na forma de títulos individuais, que podem ser transaccionados normalmente na Bolsa como se fossem acções.

A evolução das cotações tem seguido mais ou menos a do Ouro, com ambos os ETF´s a efectuarem, na última 6ª feira, preços semelhantes aos que tinham efectuado no início de Junho.

domingo, agosto 13, 2006

A direcção do mercado

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

O comportamento do mercado repete-se, mas a sua análise implica que tenhamos uma opinião própria fundamentada e que sejamos cautelosos. Porque devemos estar conscientes da contingência das previsões.

Vem isto a propósito da intenção de medir o pulso ao mercado, sempre importante, quaisquer que sejam os activos da nossa carteira. A melhor forma de o fazer será analisar um dos índices mais representativos a nível mundial. Já há dias mencionei a importância do S&P500, e também o NASDAQ merecerá uma próxima referência. Porém, hoje vou focar a minha atenção no Dow Jones Industrial Average (DOW).

Todos os grandes índices têm uma tendência crescente de muito longo prazo, que pode facilmente ser confirmada em qualquer gráfico dos últimos 100 anos. Isso deve-se muito simplesmente ao contínuo desenvolvimento e crescimento da economia, mesmo contando naturalmente com as fases de recessão e até depressão económica. O problema está todo em identificar as cíclicas variações de tendência, que podem levar vários anos a desenvolver.

Há dias, um credenciado analista fez-me sorrir ao escrever que o DOW fez um duplo topo a 11.750/11.670 nos últimos 6 anos, o que – dado ter 7.197 como mínimo relevante no período - implicaria um objectivo projectado para cerca de 2.700. Projecções deste tipo são um puro exercício de antecipação e pouco ou nada valem, pois o padrão - que só seria confirmado com preços abaixo daquele mínimo - pode obviamente ser invalidado ou pura e simplesmente nunca funcionar.

Por outro lado, acho interessantes as projecções efectuadas com base nas ondas de Elliot que dão o DOW a continuar a desenhar a onda 5 extendida do bull market.

Mas eu prefiro, muito simplesmente, analisar o gráfico semanal do DOW (em anexo) que me diz que, em Dezembro de 2003, a EMA50 cortou em subida a EMA200 e se tem mantido bem acima desta, com o índice a efectuar higher highs e higher lows.

Deste modo, o DOW manterá a sua linha de tendência ascendente até que a referida situação se altere e os principais indicadores técnicos apontem para baixo.

sexta-feira, agosto 11, 2006

A dura negociação do Ouro

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Bastou que o indicador das vendas a retalho nos EUA subisse 1,4 % no último mês (esperava-se 0,8% e tinha caído 0,4% em Junho), para voltar a perspectiva de, lá mais para a frente, a FED ter mesmo de regressar aos aumentos da taxa de juro. Resultado: USD a subir e acções e Ouro a descer.

Na negociação do Ouro existe sempre muito trading, ou seja, as posições são maioritariamente de muito curto prazo e as mãos fortes exageram a seu favor qualquer possibilidade de variação de preços tomando lodo a seguir mais-valias. O mercado está sempre a mexer minuto a minuto, o chamado ruído é enorme e quem não está posicionado para um prazo maior pode ser surpreendido.

Embora o Ouro esteja a demonstrar alguma fraqueza, ainda tem alguns suportes importantes no seu eventual caminho para baixo, os quais não serão transpostos com facilidade. Só um fecho diário abaixo dos 602 (próximo do mínimo intermédio registado em 24 de Julho passado) é que obrigará a encarar a hipótese de um teste a valores próximos do mínimo de Junho, coisa que o mercado às vezes gosta de experimentar.

Há realmente vários indicadores técnicos a começar a ficar negativos, mas para não nos enganarmos vamos primeiro ver se o suporte dos 630 é ou não quebrado em fecho.

Déjà vu?

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://www.chartoftheday.com

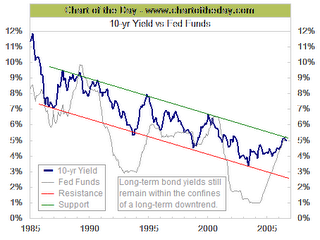

This chart compares the movement of the fed funds rate (gray line) to that of the 10-year Treasury bond yield (thick blue line). There are several points of interest. For one the fed funds rate is significantly higher than that of the 10-year Treasury bond (inverted yield curve). The last two times that happened (1989 and 2000), a recession soon followed. Also note how the yield of the 10-year Treasury bond has tended to peak before a major peak in the fed funds rate and also note how the 10-year is still within the confines of a long-term downtrend.

quinta-feira, agosto 10, 2006

Ficha da GOLDEN STAR

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

A Golden Star Resources (GSS) é uma empresa produtora de Ouro de média dimensão com a actividade localizada no Gana. Tem ali duas minas em actividade, enquanto mantém trabalhos exploratórios nestas e em outras propriedades.

Os resultados da primeira metade deste ano são bastante preocupantes pois embora a GSS tenha apresentado um lucro líquido de 33,4 milhões de dólares, efectivamente a sua exploração foi ainda pior do que em igual período de 2005. Se descontarmos os ganhos com a venda de activos, a GSS teria tido um prejuízo de 17,8 milhões em comparação com um menor resultado negativo de 5,9 milhões no mesmo período do ano anterior. As razões para esta situação são especialmente duas: venda de Ouro em menor quantidade e maiores custos de produção.

A sua estrutura financeira até parece boa, só que a GSS terá de conseguir ultrapassar os problemas tecnológicos e económicos que estará a defrontar.

Analisando o gráfico de cotações, observa-se uma tendência descendente forte e sustentada desde Dezembro de 2003 até Novembro de 2005, tendo passado de um máximo de 8.64 para um mínimo de 2.10. A partir dessa altura dá-se uma inversão, mas a GSS não consegue ultrapassar os 3.89 efectuados logo no início de Fevereiro deste ano, e regista um duplo topo. Na correcção posterior faz um mínimo intermédio de 2.40 e depois tem estado numa tendência ascendente em que o preço recuou antes de atingir a resistência de 3.40.

É minha opinião que a cotação da GSS terá grande dificuldade, no curto prazo, em ultrapassar a resistência acima referida e especialmente a da zona de 3.90. Aguardemos por notícias mais favoráveis.

(Mineweb, 10-AUG-06) The analysts remain positive on gold, "based on a mix of supply/demand and macro/monetary catalysts." Citigroup gold forecasts for 2006-2008 are $632/oz., $700 and $750. "We would not be surprised to see a test of the gold highs of $850/oz".

(BBC News, 10 August 2006, 09:03 GMT) A terrorist plot to blow up planes in mid-flight from the UK to the US has been disrupted, Scotland Yard has said. It is thought the plan was to detonate explosive devices smuggled on to as many as 10 aircraft in hand luggage.

Police were searching addresses after a total of 21 people were being kept in custody after 25 arrests in the London area and West Midlands.

(Telegraph, 10-08-2006) Australia's biggest goldminer, Newcrest, has become the latest producer to bet on further rises in the price of bullion, pledging to slash its hedge book contracts to 50pc of output within a year. Acknowledging a possible surge in gold to all-time highs above $1,000 an ounce, the company said it would sharply curtail its practice of locking in sales years ahead. Newcrest is selling 80pc of this year's expected production of 1.53m ounces under hedging obligations, much of it far below $600 an ounce.

quarta-feira, agosto 09, 2006

Ficha da CRYSTALLEX

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Vou abordar, em linhas gerais, a situação da Crystallex (KRY), que constitui um bom exemplo da dualidade entre, por um lado, boas expectativas de negócios futuros e, por outro, a percepção do risco da localização da sua actividade. Com efeito, a KRY tem toda a sua actual produção de Ouro (aliás, muito deficitária) na Venezuela, para além de possuir em fase avançada um novo projecto de produção anual de 500 mil onças de Ouro, com vida útil estimada de 23 anos (Las Cristinas). O arranque desta exploração mineira está previsto para o início de 2008 e aguarda a aprovação final das autoridades venezuelanas.

Assim, não admira que as cotações espelhem receio em relação ao futuro da empresa, embora se notem fases em que o optimismo tem sido a nota dominante.

Quem analisar o gráfico das cotações da empresa notará que nos meses de Março/Abril passado, a KRY teve uma explosão bullish com tremenda força, seguida de uma autêntica queda aos infernos, contínua e inapelável. De uma forma geral os indicadores não dão perspectivas animadoras nem sugerem qualquer sinal de viragem iminente. No entanto, ela pode sempre acontecer, se houver boas notícias do novo projecto e se o mercado passar a considerar que a relação risk/reward é aceitável.

É uma empresa a acompanhar, especialmente por quem gosta de arriscar…

terça-feira, agosto 08, 2006

Squeeze do Ouro?

Clicar no gráfico para aumentar

Clicar no gráfico para aumentarChart courtesy of http://stockcharts.com

Considero as Bollinger Bands (BB) um indicador de assinalável utilidade, identificando períodos de alta e baixa volatilidade de uma activo.

Quando acontece que a volatilidade desse activo é baixa e está num mínimo de vários meses, as referidas bandas ficam muito mais apertadas do que o habitual e vão-se tornando paralelas. Numa situação destas existe grande probabilidade de um squeeze.

Olhando para o gráfico do Ouro e utilizando o MACD e o Full Stochastics, observam-se já pequenas divergências positivas em relação ao preço, o qual nas últimas sessões tem estabilizado. Aqueles indicadores estão assim positivos enquanto o Ouro lateraliza, o que aponta para a possibilidade - ainda uma mera possibilidade - de um próximo short squeeze.

É uma situação para acompanhar. No caso de se confirmarem os indícios acima expostos, deveremos aguardar uma próxima subida rápida do Ouro, típica deste padrão técnico.

![[Most Recent Exchange Rate from www.kitco.com]](http://www.weblinks247.com/exrate/24hr-jpy-small.gif)

![[Most Recent Exchange Rate from www.kitco.com]](http://www.weblinks247.com/exrate/24hr-chf-small.gif)

![[Most Recent Exchange Rate from www.kitco.com]](http://www.weblinks247.com/exrate/24hr-cad-small.gif)

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/live/s_gold.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/live/s_silv.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent HUI from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_hui_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/copper-d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/zinc-d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/aluminum-d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/nickel-d.gif)